Kalkulator podatku VAT jest narzędziem służącym do obliczenia kwoty podatku VAT, którą musisz zapłacić oraz ceny brutto produktu na podstawie jego wartości netto. Poza tym możesz użyć naszego kalkulatora, aby dodać VAT lub usunąć VAT z/do kwoty netto/brutto. Zanim jednak rozpoczniesz swoje kalkulacje, możesz poświęcić chwilę, aby dowiedzieć się niezbędnych rzeczy: czym jest VAT, jaka jest jego historia, jak obliczyć VAT i jakie są jego konsekwencje ekonomiczne wraz z kilkoma interesującymi faktami.

Definicja VAT

VAT to akronim z języka angielskiego Value Added Tax, czyli podatek od wartości dodanej. VAT jest podatkiem konsumpcyjnym; jest on stosowany do towarów i usług, dlatego też jest znany jako podatek od towarów i usług (GST) w niektórych krajach, takich jak Australia, Kanada, Nowa Zelandia i Singapur. Nazwa ta odnosi się do faktu, że jest to podatek od „wartości dodanej”, tj. ceny sprzedaży produktu po odliczeniu kosztów wytworzenia i innych nakładów podlegających opodatkowaniu (patrz przykład poniżej). Inną formą podatku konsumpcyjnego jest podatek od sprzedaży 🇺🇸.

Jaka jest różnica między podatkiem VAT/GST a podatkiem od sprzedaży?

VAT/GST ma zastosowanie do każdego etapu produkcji towarów i usług (dlatego nazywany jest podatkiem wieloetapowym) i jest obliczany wyłącznie na podstawie „wartości dodanej”. Oznacza to, że każdy uczestnik łańcucha produkcyjnego płaci VAT tylko za wytworzoną przez siebie „wartość dodaną”. Proces ten trwa do momentu, gdy produkt dotrze do ostatecznego odbiorcy — klienta. Nie wytwarza on żadnej „wartości dodanej”, dlatego to on jest ostatecznym płatnikiem podatku.

W przeciwieństwie do tego podatek od sprzedaży detalicznej jest podatkiem jednostopniowym, naliczanym od całkowitej wartości sprzedanych towarów lub usług w momencie sprzedaży. Dlatego jest on płacony tylko raz, inaczej niż podatek VAT, który jest obliczany wielokrotnie.

Poniższa tabela ilustruje porównanie podatku VAT i podatku od sprzedaży na prostym przykładzie. Wyobraź sobie drwala ścinającego drzewa (bez ponoszenia kosztów), który sprzedaje drewno (wystarczające na jedną beczkę) właścicielowi tartaku za 100 złotych. Właściciel tartaku tnie drewno na dębowe klepki i sprzedaje je bednarzowi za 150 złotych. Następnie bednarz wytwarza beczkę, którą może sprzedać za 300 złotych sprzedawcy detalicznemu, który ostatecznie sprzedaje ją klientowi za 350 złotych. Całkowity zapłacony podatek VAT wynosi 80,50 złotych lub 23% sumy wartości dodanych na każdym etapie. W przypadku podatku od sprzedaży z tą samą stawką 23% zapłacony podatek jest identyczny, jednak jest on naliczany tylko w punkcie sprzedaży klientowi.

Etap | Produkt | Cena | Podstawa VAT 23% | Podatek od sprzedaży 23% | |

|---|---|---|---|---|---|

1 | kłoda | 100 zł | 100 zł | 23,00 zł | |

2 | klepka | 150 zł | 50 zł | 11,50 zł | |

3 | beczka | 300 zł | 150 zł | 34,50 zł | |

4 | beczka | 350 zł | 50 zł | 11,50 zł | |

Łączny podatek | 80,50 zł | 80,50 zł | |||

Dwie kluczowe implikacje różnicy między VAT a podatkiem od sprzedaży są takie, że VAT wiąże się z wyższymi kosztami administracyjnymi, ponieważ jest stosowany szerzej, ale jest mniej widoczny dla ostatecznego konsumenta, a zatem może być korzystniejszy z politycznego punktu widzenia (Wells i Slesher, 1999).

Jaka jest różnica między VAT a GST?

VAT i GST są często używane zamiennie, choć istnieją pewne różnice wynikające z ich implementacji. Obie formy podatków są obecne na wielu etapach transakcji i opierają się na wartości dodanej; jednak procedura pobierania podatku VAT jest związana z łańcuchem produkcji/dystrybucji, w przeciwieństwie do GST, który pojawia się w łańcuchu dostaw. Innymi słowy, VAT jest powiązany z momentem sprzedaży, GST jest powiązany z punktem dostawy.

Co więcej, VAT jest podatkiem od ostatecznej konsumpcji towarów i usług, który jest w całości ponoszony przez konsumenta. GST natomiast jest pojedynczym podatkiem od dostaw towarów i usług. Odliczenia podatków naliczonych zapłaconych na każdym etapie są dostępne na kolejnym etapie dodawania wartości, co sprawia, że GST jest zasadniczo podatkiem tylko od dodawania wartości na każdym etapie. Konsument końcowy poniesie zatem jedynie podatek GST naliczony przez ostatniego sprzedawcę w łańcuchu dostaw, z korzyściami w postaci kompensaty na wszystkich poprzednich etapach.

Poza tym podatek VAT jest naliczany offline w oparciu o podsumowanie dotyczące konkretnego okresu, podczas gdy podatek GST jest naliczany wyłącznie online na podstawie zawartych transakcji. Co więcej, w systemie VAT sprzedawca jest odpowiedzialny za pobieranie przychodów, podczas gdy w systemie GST za ewidencję odpowiada nabywca.

Kolejną różnicą między tymi dwoma systemami jest kwestia podwójnego opodatkowania, która występuje w systemie VAT, ponieważ podatek od towarów objętych podatkiem akcyzowym może być również nakładany na producenta. W przeciwieństwie do tego podatek akcyzowy w ramach GST jest subsumowany; w związku z tym podwójne opodatkowanie nie występuje.

VAT i VAT marża

Niektóre firmy mają prawo wybrać inną formę opodatkowania VAT, zwaną procedurą VAT marża. Ta forma opodatkowania pozwala firmom płacić podatek VAT od marży od sprzedanych towarów. W przeciwieństwie do zwykłego podatku VAT, sprzedawca nie może odliczyć podatku VAT od zakupionych towarów lub usług. Jeśli chcesz najpierw dowiedzieć się, jak obliczyć marżę, możesz skorzystać z naszego kalkulatora marży brutto. Jeśli chcesz użyć go w połączeniu z podatkiem VAT, wypróbuj kalkulator marży i VAT (nie ma on jednak nic wspólnego z „formą opodatkowania VAT marża”).

Jak obliczyć podatek VAT?

Aby obliczyć podatek VAT, postępuj według poniższej instrukcji:

- Określ cenę netto (cenę bez podatku VAT). Niech to będzie

50 zł. - Sprawdź stawkę VAT. W naszym przykładzie będzie to

23%. Jeśli jest wyrażona w procentach, podziel ją przez100. Tak więc23 / 100 = 0,23. - Aby obliczyć kwotę VAT: pomnóż kwotę netto przez stawkę VAT.

50 zł ⋅ 0,23 = 11,50 zł. - Aby określić cenę brutto: weź kwotę VAT z kroku trzeciego i dodaj ją do ceny z wyłączeniem VAT. Otrzymasz cenę z uwzględnieniem podatku VAT:

50 zł + 11,50 zł = 61,50 zł.

Obliczenia nie są skomplikowane, lecz nasze narzędzie pozwala na ich wykonanie w zaledwie kilka sekund! Jeśli chcesz to zrobić szybko, po prostu uzupełnij puste pola w kalkulatorze.

Kiedy można uzyskać zwrot podatku VAT?

Istnieją okoliczności, w których zapłacony podatek VAT podlega zwrotowi. Omówmy te sytuacje związane z podatkiem VAT w krajach Unii Europejskiej.

- Transgraniczne zwroty dla firm z UE: VAT zapłacony podczas transakcji transgranicznych, które są sporadycznie przeprowadzane między krajami UE.

- Zwrot podatku VAT dla przedsiębiorstw spoza UE: firmy spoza UE mogą wykluczyć podatek VAT, gdy prowadzą interesy z krajami UE.

- Zwrot podatku VAT dla turystów zagranicznych: jeśli zamierzasz odwiedzić UE, warto wiedzieć, że możesz odzyskać podatek VAT zapłacony podczas zakupów.

Możesz znaleźć procedurę pobierania podatku VAT w Polsce i oficjalne wytyczne dotyczące jego zwrotu na następujących stronach internetowych:

- ,

- .

Podatek VAT w Polsce

Podatek VAT w Polsce jest jednym z najważniejszych elementów składających się na budżet państwa. Standardowa stawka VAT w Polsce wynosi 23%, jednak niektóre produkty i usługi cechują się inną wysokością tego podatku. 8% VAT obejmuje m.in. usługi budowlane, a 5% stawką tego podatku objęte są na przykład towary spożywcze oraz żywe zwierzęta.

Skutki ekonomiczne wprowadzenia podatku od wartości dodanej

Benjamin Franklin w 1798 roku powiedział: „Na tym świecie nic nie jest pewne oprócz śmierci i podatków”. To przerażające stwierdzenie wydaje się być prawdziwe: opodatkowanie jest powszechną cechą codziennego życia od zarania dziejów — według Burga (2004), to starożytny Egipt około 2390 r. p.n.e. zapoczątkował ten system, gdzie po raz pierwszy ustanowiono i pobrano podatek w postaci zboża. Wraz z nadejściem industrializacji zakres polityki podatkowej stopniowo się rozszerzał, a do XIX wieku opodatkowanie było częścią niemal każdego rodzaju ludzkiej działalności i konsumpcji w bardziej rozwiniętych krajach. Ponieważ podatki rządowe zwykle stanowią znaczną część dochodów rządowych. Zmiana ta głęboko wpłynęła na system finansowy oraz globalną politykę.

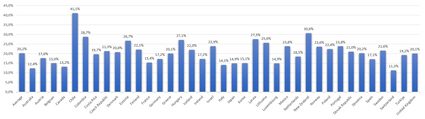

Poniższy wykres przedstawia udział podatku VAT jako procent całkowitego opodatkowania w 2020 r. w różnych krajach.

Ekonomiczne implikacje opodatkowania mogą się zmieniać w zależności od podejścia teoretycznego i rodzaju podatku. Dostosowanie lub modyfikacja struktury VAT — w zakresie lub stawce podatkowej — może mieć wpływ na gospodarkę jako całość w różny sposób:

- Może wpływać na wydatki i oszczędności

Ekonomiści często nie zgadzają się co do implikacji różnych obciążeń podatkowych. Dyskusja na temat wyboru pomiędzy podatkiem dochodowym a podatkiem konsumpcyjnym stanowi jeden z tych gorących tematów. Znaczna część finansistów uważa, że podatek dochodowy zniekształca zachowania oszczędnościowe, ponieważ obniża zarobki, zmniejszając w ten sposób dochód rozporządzalny (część dochodu, która jest dostępna po opodatkowaniu), który ludzie mogliby przeznaczyć na oszczędzanie. Z drugiej strony, podatek konsumpcyjny pojawia się tylko wtedy, gdy oszczędności są wydawane, więc nie wpływa on bezpośrednio na oszczędzanie. Ponieważ wyższe oszczędności przyczyniają się do wyższych inwestycji, poleganie w większym stopniu na podatku konsumpcyjnym niż dochodowym, może sprzyjać wzrostowi gospodarczemu.

W Stanach Zjednoczonych dochody rządowe zależą w większym stopniu od osobistych podatków dochodowych w porównaniu z krajami europejskimi, gdzie podatki konsumpcyjne stanowią bardzo dużą część dochodów rządowych. Było kilka prób przesunięcia amerykańskiego systemu podatkowego w kierunku opodatkowania opartego na konsumpcji, ponieważ zwolennicy takiej zmiany argumentują, że zachęciłoby to jednostki do lepszego gospodarowania środkami, a co za tym idzie — oszczędzania. Wyższe oszczędności sprzyjałyby wzrostowi produktywności i poziomu życia.

Z kolei zwolennicy obecnego podatku dochodowego obowiązującego w Stanach Zjednoczonych uważają, że ludzie nie zmieniliby swoich nawyków oszczędzania w odpowiedzi na taką zmianę. Wychodząc naprzeciw tym obawom, amerykańscy decydenci dostosowali ustawę o podatku dochodowym, aby zrekompensować niekorzystny efekt. Podatnicy mogą odkładać nadmiar gotówki na specjalnych kontach oszczędnościowych, które nie podlegają opodatkowaniu, dopóki nie wycofają swoich pieniędzy na emeryturze. W takim przypadku osoby oszczędzające za pośrednictwem tych kont są ostatecznie opodatkowane na podstawie ich konsumpcji, a nie dochodu.

- Może wpłynąć na podział między bogatymi a biednymi

Przepisy podatkowe, które promują oszczędzanie, nakładają również większy ciężar na osoby o niższych dochodach. Dzieje się tak, ponieważ rodziny o niższych dochodach zwykle nie mogą sobie pozwolić na oszczędności i mają tendencję do wydawania całego swojego dochodu na bieżące potrzeby; w ten sposób taki system zmniejsza obciążenie podatkowe bogatszych ludzi i zmusza rząd do nałożenia wyższego podatku na biednych. Rezultatem takiego działania jest fakt, że w krajach, w których dochody podatkowe w dużej mierze opierają się na podatkach konsumpcyjnych, takich jak wysoka stawka VAT, zwiększa się przepaść między biednymi a bogatymi. Poniższy wykres przedstawia podstawową stawkę podatku VAT w krajach OECD w 2022 roku. Najwyższa stawka podstawowa (27%) występuje na Węgrzech; jest ona jednak rekompensowana przez obniżone stawki stosowane do żywności i nowo budowanych domów, aby pomóc biednym i wspierać wielodzietność.

- Może wpłynąć na poziom cen

Wdrożenie lub dostosowanie stawki VAT może wpłynąć na poziom cen, chociaż jego wielkość i trwały efekt zależą nie tylko od projektu prawa podatkowego, ale także od czynników ekonomicznych i reakcji podmiotów gospodarczych na taką zmianę. Aby to zobaczyć, rozważmy wzrost stawki VAT w danym kraju. Natychmiastowym efektem tej zmiany jest z pewnością wzrost cen produktów objętych podatkiem VAT, jednak jego inflacyjny efekt może zostać złagodzony, jeśli sprzedawca nie przeniesie takiego kosztu w całości na klienta końcowego. Taka sytuacja może mieć miejsce w sektorach, w których konkurencja między sprzedawcami jest wysoka lub popyt konsumentów jest bardziej wrażliwy na zmiany cen. Innymi słowy, pełny efekt cenowy zależy w dużej mierze od elastyczności cenowej popytu. Poza tym rząd może zmusić sprzedawców do niepodnoszenia cen, wdrażając w ten sposób tak zwany pułap cenowy, który dodatkowo tłumi efekt cenowy. Jednak nawet jeśli zmiana stawki VAT wywołuje zmianę cen, czas trwania tego efektu jest raczej krótki i z trudem wywołuje trwały wzrost stopy inflacji.

- Automatyczny stabilizator

Ponieważ podatki rządowe generalnie wynikają z działalności gospodarczej, ich poziom zależy w dużej mierze od wysokości Produktu Krajowego Brutto (PKB) 🇺🇸. Podatek od wartości dodanej zależy głównie od produkcji ze względu na jego konsumpcyjny charakter. Gdy dochód rośnie, ludzie wydają więcej na towary i usługi, stąd wpływy podatkowe automatycznie rosną. Innymi słowy, procent całkowitego dochodu wytworzonego w danym kraju przepływa do rządu w zależności od aktywności gospodarczej: wyższa aktywność gospodarcza oznacza wyższe wpływy podatkowe, a niższe PKB oznacza niższe wpływy podatkowe. Reasumując, podatki można uznać za stabilizator, ponieważ zwalniają lub przyspieszają tempo rozwoju gospodarczego w zależności od aktualnej sytuacji rynkowej. Co więcej, rząd może zwiększyć konsumpcję poprzez obniżenie stawek VAT, jednak efekt tej polityki niesie za sobą szereg trudnych do przewidzenia konsekwencji.

Historia podatku VAT

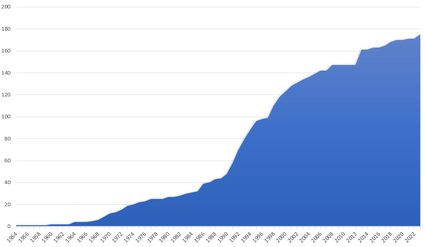

W porównaniu z innymi formami opodatkowania, podatek VAT, który funkcjonuje dopiero od ponad 60 lat, jest stosunkowo młody. Niemniej jednak stał się jednym z najważniejszych źródeł dochodów dla wielu państw. Poniższy wykres przedstawia liczbę krajów, które wdrożyły podatek VAT.

Nie ma jasnego konsensusu co do dokładnego czasu i miejsca pierwszego pojawienia się podatku VAT, jednak większość teoretycznych badań i dyskusji rozpoczęła się w latach dwudziestych XX wieku w Stanach Zjednoczonych i Niemczech. W tym czasie ekonomiści zaproponowali podatek VAT jako możliwe rozwiązanie w celu uzyskania znacznych dochodów rządowych bez zakłócania alokacji zasobów w systemie wolnorynkowym (Lindholm, 1980).

Niemiecki biznesmen Carl von Siemens wpadł na pomysł podatku typu konsumpcyjnego w latach dwudziestych ubiegłego wieku, jednak to Maurice Lauré, dyrektor francuskich organów podatkowych, wcielił pomysł Siemensa w życie i jest uważany za „ojca” podatku VAT. W związku z tym Francja była pierwszym krajem, który przyjął tę praktykę w 1954 r., chociaż została ona wdrożona w nieco inny sposób, ponieważ obejmowała tylko transakcje hurtowe. Wkrótce potem VAT został również zastosowany w byłych koloniach francuskich — Wybrzeżu Kości Słoniowej i Senegalu, a w 1965 r. w Brazylii. Początkowo nowy podatek nie zyskał dużego uznania. Pod koniec lat 60. tylko 10 krajów wdrożyło VAT do swoich systemów podatkowych.

Jego światowy sukces wynikał z ekspansji Unii Europejskiej, ponieważ przyjęcie podatku VAT było jednym z warunków członkostwa. Do 1989 r. podatek VAT był obecny w 48 krajach (głównie w Europie Zachodniej i Ameryce Łacińskiej), ale przy silnym wsparciu MFW liczba krajów wdrażających go wzrosła do ponad 170. Obecna popularność podatku VAT wynika z faktu, że jest on uważany za jeden z najskuteczniejszych sposobów na zwiększenie przychodów rządowych. Kolejną zaletą tej daniny jest to, że jest ona neutralna dla handlu międzynarodowego. Co więcej, jest w pewnym stopniu zabezpieczona przed oszustwami krajowymi.

FAQs

Ile wynosi wartość brutto, jeśli wartość netto jest równa 200 złotych, a VAT wynosi 23%?

Cena brutto wynosi 246 złotych. Aby poznać wartość brutto, najpierw obliczamy kwotę podatku VAT cena netto × stawka VAT, więc 200 zł ⋅ 23% = 46 zł. Następnie dodajemy podatek do wartości netto, aby uzyskać cenę brutto: brutto = netto + podatek, więc 200 zł + 46 zł = 246 zł.

Jak obliczyć cenę bez podatku VAT?

Aby znaleźć cenę bez VAT:

- Określ stawkę podatku VAT. Zapisz ją jako liczbę dziesiętną, np.

15% = 0,15. - Zastosuj wzór

1 + VAT. Na przykład,1 + 0,15 = 1,15. - Podziel cenę brutto przez uzyskany wyżej wynik.

- Jest to cena netto, czyli cena przed dodaniem podatku VAT. Jeśli masz trudności z obliczeniami, po prostu skorzystaj z Omni kalkulatora VAT.