Calculadora de tasa de capitalización

La calculadora de tasa de capitalización es una herramienta útil para aquellos interesados en el sector inmobiliario. Su función es calcular la tasa de capitalización, tomando en cuenta el valor de la propiedad inmobiliaria y los ingresos generados por su alquiler. Esta herramienta te permite determinar si el precio de un inmueble está justificado o establecer el precio de venta de un inmueble que poseas. En este artículo, encontrarás información sobre cómo calcular la tasa de capitalización, cuál es la fórmula de la tasa de capitalización y cómo entender la definición de tasa de capitalización. También exploraremos el concepto práctico de la tasa de capitalización, junto con valiosos consejos. Al final, seguramente tendrás un mejor entendimiento de lo que constituye una buena tasa de capitalización.

¡Asegúrate de consultar también nuestra calculadora de comisiones inmobiliarias! Además, puedes echar un vistazo a la calculadora de alquiler de inmuebles 🇺🇸, que es una versión ampliada de la calculadora de tasa de capitalización.

¿Cuál es la definición de tasa de capitalización?

En pocas palabras, la tasa de capitalización se define como la tasa de rendimiento de una propiedad de inversión inmobiliaria. Es decir, representa el porcentaje de retorno de tu inversión inicial que recibirás cada año.

Por ejemplo, supongamos que compras un departamento por 100 000 $, y la tasa de capitalización es del 10 %. Esto implica que cada año obtendrás un retorno del 10 % de tu inversión inicial. Con esta tasa tu flujo de caja neto será igual a cero al cabo de diez años, lo que significa que realmente empezarás a obtener beneficios de esta inversión a partir del undécimo año.

¿Cuál es la fórmula de la tasa de capitalización?

La explicación anterior hace que sea fácil entender la fórmula de la tasa de capitalización. Básicamente, la tasa de capitalización establece la relación entre el ingreso operativo neto (NOI) y el valor de la propiedad o su precio de venta.

tasa de capitalización = ingreso operativo neto / valor del inmueble

En otras palabras, este indicador es una forma sencilla de medir la relación entre el rendimiento generado por el inmueble y su precio. (Para más información sobre proporciones, consulta nuestra calculadora de razones).

Supongamos que eres un inversor inmobiliario más experimentado. En ese caso, también puedes considerar otros factores adicionales, como la tasa de vacancia (es decir, el porcentaje del tiempo que el inmueble permanece desocupado) y el porcentaje de gastos operativos (tales como seguros, servicios y mantenimiento).

Es importante tener en cuenta que los gastos operativos no incluyen los pagos del crédito hipotecario, la depreciación ni los impuestos sobre la renta. Por lo tanto, el ingreso neto es el dinero que obtienes antes de realizar los pagos de deuda e impuestos.

Puedes utilizar la siguiente fórmula para calcular el ingreso neto:

ingreso neto = (100 - gastos operativos)[%] × (100 - tasa de vacancia)[%] × ingresos brutos

¿Cómo calcular la tasa de capitalización?

Puedes utilizar las fórmulas mencionadas anteriormente de forma manual o calcular la tasa de capitalización con nuestra calculadora de tasa de capitalización. Para hacerlo, solo tienes que seguir estos pasos:

-

Empieza por determinar el valor del inmueble. Puede ser, por ejemplo, su precio de venta. Digamos que es igual a 200 000 $.

-

Determina tus ingresos brutos por alquiler. Es simplemente la cantidad de dinero que recibes de tus inquilinos cada año. Digamos que son 30 000 $ al año.

-

Determina la tasa de vacancia. Digamos que la propiedad permanece desocupada el 2 % del tiempo.

-

Decide el porcentaje de gastos operativos. Supongamos que tienes que destinar 500 $ mensuales a costos, es decir, 6000 $ al año, lo que equivale al 20 % de tus ingresos brutos.

-

Utiliza la fórmula anterior para calcular el ingreso neto por alquiler:

ingreso neto = (100 - 20)% × (100 - 2)% × 30 000 $ = 0.8 × 0.98 × 30 000 $ = 23 520 $ -

Por último, divide el ingreso neto entre el valor del inmueble para obtener la tasa de capitalización:

tasa de capitalización = 23 520 $ / 200 000 $ = 11.76 %

Aplicación de la tasa de capitalización: venta de un inmueble

¿Cuándo es necesario calcular la tasa de capitalización? Imagina el siguiente escenario: quieres vender tu inmueble, pero no estás seguro del precio al que deberías venderlo. Lo único que sabes es que tus ingresos operativos mensuales son de 2800 $, lo que equivale a 33 600 $ al año.

Lo mejor que puedes hacer es preguntar por la tasa de capitalización. Es muy probable puedas obtener este tipo de información de un agente inmobiliario comercial. Digamos que la tasa de capitalización media en tu barrio es del 9.7 %.

Para calcular el valor de mercado de tu propiedad, simplemente tienes que dividir el ingreso neto por la tasa de capitalización:

33 600 $ / 9.7 % = 33 600 $ / 0.097 = 346 392 $

Este resultado es el valor de tu propiedad. Por supuesto, considera esto como una estimación general, ya que puede haber otras razones para aumentar o disminuir el precio de venta. No obstante, es un excelente punto de partida.

¿Cómo evaluar tu propiedad con su tasa de capitalización?

Probablemente la mejor manera de comprender cómo el uso de la tasa de capitalización ayuda en la evaluación de propiedades es a través de un ejemplo práctico. Supongamos que estás pensando en vender tu casa y, tras investigar un poco, encuentras que los inversionistas están comprando propiedades como la tuya con una tasa de capitalización del 10 %.

Una tasa de capitalización del 10 % significa una ganancia del 10 % sobre tu inversión. Por ejemplo, si inviertes 1000 $, ganas 100 $, lo que supone un rendimiento del 10 %. Expresado en una fórmula sencilla:

tasa de rendimiento = 100 $ de ganancia / 1000 $ de inversión = 10 %

Esto se aplica en el contexto de la inversión inmobiliaria de la siguiente manera:

tasa de capitalización = ingreso neto anual / valor del inmueble

Pero ¿cuál es el valor de la inversión si tienes, digamos, 12 000 $ de ingreso neto anual en tu propiedad tras recibir 1000 $ de alquiler mensual (o si descubres que podrías obtener ese ingreso neto si alquilaras tu casa)?

Probablemente ya sepas cómo obtener esta cifra, pero para verlo con una expresión matemática, debemos reorganizar la fórmula anterior:

valor del inmueble = ingreso neto anual / tasa de capitalización

valor del inmueble = 12 000 $ / 0.1 = 120 000 $

Eso significa que tu casa tiene un valor de 120 000 $.

¿Cómo afecta la variación del ingreso neto al valor de una propiedad?

Ahora que tienes una mejor idea de la evaluación de propiedades mediante la tasa de capitalización, veamos qué sucede si hay un cambio en el mercado inmobiliario local.

Como ejemplo sencillo, imaginemos que cada vez más turistas visitan la zona donde se encuentra tu casa debido a la creciente popularidad de la economía colaborativa y Airbnb. Como consecuencia de la mayor demanda, decides aprovechar esta oportunidad de negocio, y alquilas tus habitaciones a un precio más elevado por periodos más cortos. En consecuencia, tus ingresos netos totales en un año aumentan de 12 000 $ a 15 000 $. ¿Qué ocurre con el valor de tu propiedad en esta situación?

valor = 15 000 $ / 0.1

El precio estimado de tu casa aumenta a 150 000 $.

El ejemplo anterior es relativamente sencillo: a mayor demanda, mayores precios. Pero, ¿qué ocurre cuando se produce un cambio en la tasa de capitalización? En la siguiente sección, podrás familiarizarte con esa situación.

Cómo afecta un cambio en la tasa de capitalización al valor de una propiedad – la importancia de las tasas de interés para la tasa de capitalización

Uno de los aspectos externos comunes que pueden alterar el entorno comercial es un cambio en las tasas de interés. En este sentido, consideremos una situación de aumento de las tasas de interés. En tal caso, otros tipos de inversión que están más directamente relacionados con las tasas de interés (por ejemplo, los bonos corporativos) pueden volverse más atractivas para los inversores que la compra de propiedades. De ello se deduce que los inversores ya no se conforman con una tasa de rendimiento del 10 %, sino que exigen, digamos, una tasa de capitalización del 12 % para la inversión inmobiliaria.

valor = 12 000 $ / 0.12 = 100 000 $

Como puedes ver, en momentos de aumento de las tasas de interés, tu casa pierde valor. ¿Por qué? Porque los inversores deben pagar menos por tu hogar para obtener un mayor rendimiento después del mismo ingreso neto.

Supongamos la situación contraria: ¿qué ocurre cuando las tasas de interés disminuyen? En ese caso, las tasas de capitalización también bajan y, por lo tanto, el precio de tu casa aumenta.

¿Cuál es la conclusión? Incluso si los precios de alquiler no se ven afectados, las circunstancias externas en la economía pueden influir en el valor de mercado del inmueble a través de la tasa de capitalización.

Tasas de capitalización y el auge inmobiliario

Dado que el sector de la vivienda representa una parte considerable del PIB en varios países de la región, no es de extrañar que una amplia franja de la sociedad busque beneficiarse cuando los precios de las viviendas están en alza. En esos momentos, políticos, banqueros, inversionistas y compradores de viviendas se apoyan mutuamente en el mercado inmobiliario. El negocio de la vivienda ha experimentado un crecimiento desde principios de la década de 2000, cuando comprar una casa se convirtió en una forma atractiva de inversión. La mayoría de nosotros conocemos o incluso hemos experimentado los efectos desastrosos de la crisis financiera de 2008, que fue el punto culminante de un período prolongado de frenesí en el mercado inmobiliario.

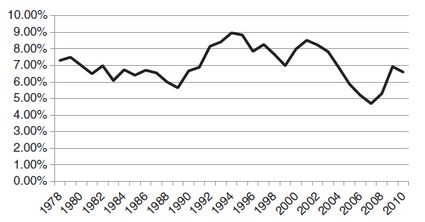

Pero, ¿qué sucedió con la tasa de capitalización durante ese tiempo?

Al parecer, los responsables de las políticas y los bancos desempeñaron un papel crucial en el auge de la vivienda al facilitar el acceso a préstamos hipotecarios (consulta nuestra calculadora de hipotecas 🇺🇸 para aprender más sobre este tema). Como resultado de las innovaciones en el sector financiero y las bajas tasas de interés, los préstamos hipotecarios inundaron el mercado inmobiliario. El aumento de la demanda debido al acceso fácil al crédito ha generado una inflación en los precios de la vivienda, lo que ha llevado a una disminución significativa en las tasas de capitalización.

Sigamos el ejemplo de Estados Unidos para ver cómo han evolucionado las tasas de capitalización. En 2002, se situaban entre el 8.5 % y el 9 %, cerca del promedio a largo plazo. Sin embargo, tras varios años de descenso constante, las tasas de capitalización alcanzaron un mínimo histórico del 6.5 %. Esta significativa caída en los rendimientos confirmó la existencia de una burbuja especulativa en el mercado inmobiliario.

Cómo calcular la tasa de capitalización al comprar una casa – ¿cuál es una buena tasa de capitalización?

Utilizar la tasa de capitalización para estimar el precio de tu propiedad requiere información precisa sobre las tasas de capitalización en la zona donde quieres comprar la casa. Puedes recurrir a tasadores, corredores comerciales o servicios independientes para obtener consejos y obtener los datos más precisos. También puedes encontrar algunas pautas en Internet.

Sin embargo, si estás pensando en comprar una casa o un departamento sin tener un concepto preciso, es probable que encuentres muchas ofertas en el mercado. Si rápidamente descartas aquellas que no valen la pena considerar, puedes ahorrar mucho tiempo.

Como punto de partida, vale la pena saber que las tasas históricas de capitalización rondan entre el 8 al 12 por ciento, lo que puede servirte de guía. Como regla general, puedes utilizar una tasa de capitalización del 10 % como práctica básica y rápida de selección, que es muy fácil de calcular sin necesidad de ninguna calculadora: solo tienes que añadir un cero al ingreso neto potencial.

No debes basar tu decisión final únicamente en esto, pero puede darte una idea inicial y rápida de si vale la pena invertir más tiempo en revisar la oferta en detalle. Por ejemplo, si ves un departamento en venta por 500 000 $ y sabes que los alquileres para un departamento similar en esa área son aproximadamente de 1000 $ al mes, lo cual equivale a 12 000 $ al año, ya sabes que es mejor descartarlo (debería estar alrededor de 120 000 $)

Técnicas de evaluación de propiedades

Existen tres métodos convencionales de valoración de propiedades, y todos se basan en la comparación.

1. Método de comparación de mercado

En este caso, la estimación se basa en el precio de propiedades similares en el mercado.

2. Métodos de coste de reposición

En este enfoque, se estiman los gastos necesarios para construir una propiedad similar, teniendo en cuenta las tasas de depreciación y los valores del terreno.

3. Método residual

Las evaluaciones de las propiedades basadas en sus flujos de ingresos o rendimientos se relacionan con las técnicas de ingresos. Este método se basa en estimar la capacidad de generar beneficios económicos durante la vida útil de la propiedad.

Indicadores para evaluar una propiedad

Existen varios indicadores financieros que pueden ayudarte a tomar decisiones al comprar o vender una propiedad. Entre ellos, la tasa de capitalización es probablemente el indicador más popular, pero también existen otros que pueden brindarte una guía práctica.

Además de la tasa de capitalización, los otros cuatro indicadores esenciales son los siguientes:

-

El rendimiento efectivo de una inversión (cash ROI en inglés)

El rendimiento efectivo de una inversión, también conocido como rendimiento de efectivo sobre efectivo, es la proporción entre el efectivo restante tras el reembolso de la deuda y el capital invertido. A diferencia de la tasa de capitalización, el rendimiento de efectivo sobre efectivo se calcula después de considerar el servicio de la deuda:

rendimiento de efectivo sobre efectivo = ingreso neto restante tras el servicio de la deuda / efectivo invertido -

El rendimiento total de la inversión (total ROI en inglés)

El rendimiento total de la inversión es similar al rendimiento de efectivo sobre efectivo, pero con una diferencia crucial, ya que también considera la reducción del principal del préstamo. Por lo tanto, el rendimiento total de la inversión es:

rendimiento total de la inversión = (efectivo restante tras el servicio de la deuda + reducción del principal) / efectivo invertido -

El ratio de cobertura del servicio de la deuda (RCSD)

El ratio de cobertura del servicio de la deuda, también conocido como ratio de cobertura de la deuda, evalúa la relación entre el flujo de efectivo disponible para pagar la deuda y el pago de la deuda requerido:

ratio de cobertura del servicio de la deuda = ingreso neto operativo / pago de la deuda -

El multiplicador de la renta bruta (GRM por sus siglas en inglés)

El multiplicador de la renta bruta, o GRM, indica la relación entre el precio total de compra de un inmueble y sus ingresos brutos programados. Es una forma de medir la relación entre el precio y los ingresos generados:

multiplicador de la renta bruta = precio de compra / ingreso bruto programado

Estos indicadores financieros, junto con la tasa de capitalización, ofrecen diferentes perspectivas y pueden ser utilizados como complementos o alternativas para evaluar una inversión inmobiliaria.

Limitaciones de la tasa de capitalización

La aplicación de la tasa de capitalización durante la evaluación de una propiedad es, sin duda, una herramienta conveniente; sin embargo, emplear únicamente las tasas de capitalización o hacer un uso inadecuado de ellas puede conducir a errores en la toma de decisiones. Como ya se ha mencionado, la tasa de capitalización no considera el pago de la deuda, a diferencia de otros indicadores relacionados con la deuda. En el caso de compras de viviendas financiadas con préstamos hipotecarios, el rendimiento de efectivo sobre efectivo puede ser una mejor guía.

Asimismo, es importante tener en cuenta que la tasa de capitalización no siempre es aplicable en todos los casos. Por ejemplo, cuando tu objetivo es una inversión inmobiliaria a corto plazo, la tasa de capitalización no es una herramienta adecuada, ya que este tipo de inversiones no generan ingresos por alquiler.

Además, como se ha demostrado, el entorno de tasas de interés puede afectar las tasas de capitalización, lo cual se considera un factor externo, no impulsado por el mercado inmobiliario, sino causado por la política monetaria del país. Desde la crisis financiera de 2008, la tasa de interés se ha mantenido baja durante varios años, lo que ha provocado que otras tasas de interés también se encuentren en niveles inusualmente bajos. Como resultado, las tasas de capitalización han disminuido, provocando un aumento en los precios de las viviendas, especialmente en las grandes ciudades.

Utilizar correctamente las tasas de capitalización, conociendo sus ventajas y limitaciones, puede proporcionarte un punto de referencia rápido para evaluar una propiedad. Además, si conoces el entorno de tasas de interés prevalentes y la dirección de la política monetaria, podrás determinar con mayor confianza cuál es una buena tasa de capitalización.

FAQs

¿Cuál es una buena tasa de capitalización para un inmueble de alquiler?

Como regla general, se dice que una buena tasa de capitalización se encuentra entre el 4 y el 12 %. Sin embargo, el punto más adecuado para ti en esta escala dependerá del nivel de riesgo que estés dispuesto a asumir. A mayor riesgo, mayor recompensa, por lo que la tasa de capitalización debe ser más alta, mientras que para un riesgo menor, la tasa de capitalización debe estar más cerca del 4 %.

¿La tasa capitalización incluye el préstamo hipotecario?

La tasa de capitalización no incluye el préstamo hipotecario, lo que te permite evaluar con precisión el rendimiento de la inversión en un inmueble, ayudándote a encontrar la mejor oferta para ti. Incluir el préstamo hipotecario te permitirá hallar el rendimiento apalancado.

¿Las tasas de capitalización suben con las tasas de interés?

Sí, las tasas de capitalización suben con las tasas de interés. Esta relación se debe a que la cantidad de dinero que se puede ganar invirtiendo en bonos del gobierno aumenta, lo cual se convierte en una opción más atractiva, aumentando el riesgo de invertir en algo diferente.

¿Qué significa una tasa de capitalización del 7.5?

Una tasa de capitalización del 7.5 indica que puedes esperar un ingreso bruto anual del 7.5 % sobre el valor de tu propiedad o inversión. Si el valor de tu propiedad es de 150 000 $, una tasa de capitalización del 7.5 significará un rendimiento anual de 11 250 $.