Calculadora de Taxa de Capitalização

A calculadora de taxa de capitalização, também chamada de calculadora de cap rate (do inglês, Capitalization Rate), é uma ferramenta para todos os interessados em imóveis. Como o nome sugere, ela calcula a taxa de capitalização com base no valor da propriedade imobiliária e na renda (ou receita) do aluguel. Você pode usá-la para decidir se o preço de uma propriedade vale a pena ou determinar o preço de venda de uma propriedade que você possui. Neste artigo, você aprenderá como calcular a taxa de capitalização, qual é a fórmula da taxa de capitalização e como entender a sua definição. Você também terá uma visão do conceito prático da taxa de capitalização, juntamente com conselhos úteis. No final, você certamente saberá o que é uma boa taxa de capitalização.

Não deixe de conferir também a calculadora de comissão imobiliária da Omni! Além disso, você pode consultar a calculadora de aluguel de imóveis 🇺🇸, que é uma versão ampliada da calculadora de taxa de capitalização.

Qual a definição de taxa de capitalização?

Simplificando, a definição da taxa de capitalização, ou simplesmente, cap rate é a taxa de retorno de uma propriedade de investimento imobiliário. Em outras palavras, ela descreve a parte do seu investimento inicial que retornará a você a cada ano.

Por exemplo, imagine que você comprou um apartamento por R$ 300.000 e a taxa de capitalização é de 10%. Isso significa que, a cada ano, 10% do investimento inicial retornará para você. Como você pode calcular facilmente, seu fluxo de caixa líquido será igual a zero após dez anos, o que significa que você realmente começará a ganhar dinheiro com esse investimento a partir do décimo primeiro ano.

Qual é a fórmula da taxa de capitalização?

A descrição acima torna mais fácil para você entender a fórmula da taxa de capitalização. Basicamente, é a relação entre a receita operacional líquida e o valor da propriedade ou o preço de venda.

taxa de capitalização = receita operacional líquida / valor da propriedade

Em outras palavras, esse índice é uma maneira direta de medir a relação entre o retorno gerado pela propriedade e seu preço. (Para obter mais informações sobre esse assunto, consulte a calculadora de razão).

Suponha que você seja um investidor imobiliário mais avançado. Nesse caso, você também pode incluir parâmetros adicionais: a taxa de vacância (ou seja, durante qual porcentagem do tempo o imóvel fica desocupado) e a porcentagem de despesas operacionais (custos como seguro, serviços públicos e manutenção).

É importante observar que as despesas operacionais não incluem pagamentos de financiamento, depreciação ou imposto de renda; portanto, a receita líquida é o dinheiro que você ganha antes do serviço da dívida e do imposto de renda.

Você pode então usar a seguinte fórmula para a receita líquida anual:

Receita líquida = (100 - despesas operacionais)[%] × (100 - taxa de vacância)[%] × renda bruta

Como calcular a taxa de capitalização?

Você pode usar as fórmulas mencionadas acima manualmente ou calcular a taxa de capitalização com nossa calculadora. Para fazer isso, siga estas etapas simples:

-

Comece determinando o valor da propriedade. Ele pode ser, por exemplo, seu preço de venda. Digamos que ele seja igual a R$ 200.000.

-

Descubra sua renda bruta de aluguel. É simplesmente a quantia de dinheiro que você recebe de seus inquilinos a cada ano. Digamos que seja igual a R$ 30.000 por ano.

-

Determine a taxa de vacância. Digamos que a propriedade fique desocupada por 2% do tempo.

-

Decida a porcentagem de despesas operacionais. Digamos que você tenha que gastar R$ 500 mensais em custos. Isso equivale a R$ 6.000 por ano, o que é igual a 20% da sua renda bruta.

-

Use a fórmula dada acima para calcular a receita líquida de aluguel:

Receita líquida = (100 - 20)% ⋅ (100 - 2)% ⋅ R$ 30.000 = 0,8 ⋅ 0,98 ⋅ R$ 30.000 = R$ 23.520 -

Por fim, divida a receita líquida pelo valor da propriedade para obter a taxa de capitalização:

Taxa de capitalização = R$ 23.520 / R$ 200.000 = 11,76%

Aplicação da taxa de capitalização: venda de uma propriedade

Quando precisamos calcular a taxa de capitalização? Imagine a seguinte situação: você quer vender sua propriedade. Você não tem certeza de qual é o preço pelo qual deve vendê-la. A única coisa que você sabe é que sua receita operacional mensal é de R$ 2.800, o que equivale a R$ 33.600 por ano.

A melhor coisa a fazer é perguntar a você qual é a taxa de capitalização. É provável que você obtenha esse tipo de informação de um agente imobiliário comercial. Digamos que a taxa de capitalização média em seu bairro seja de 9,7%.

Para calcular o valor de mercado da sua propriedade, você simplesmente precisa dividir a receita líquida pela taxa de capitalização:

R$ 33,600 / 9.7% = R$ 33,600 / 0.097 = R$ 346,392

Esse resultado é o valor de sua propriedade. É claro que você deve considerar isso como uma regra geral, pois pode haver outros motivos para aumentar ou diminuir o preço de venda. No entanto, esse é um excelente ponto de partida para você.

Como avaliar sua propriedade com sua taxa de capitalização?

Provavelmente, a melhor maneira de entender como a aplicação da taxa de capitalização ajuda na avaliação de propriedades é examinar um exemplo do mundo real. Digamos que você esteja pensando em vender sua casa e, após algumas pesquisas, veja que os investidores estão comprando propriedades como a sua a uma taxa de capitalização de 10%.

A taxa de capitalização de 10% significa um lucro de 10% em um investimento. Assim, por exemplo, se você investir R$ 1.000, ganhará R$ 100, o que representa um retorno de 10% sobre o investimento. Colocando isso em uma fórmula simples:

Taxa de retorno = lucro de R$ 100 / investimento de R$ 1.000 = 10%

Isso é expresso no contexto do investimento em propriedades:

Taxa de capitalização = Receita líquida anual / Valor da propriedade

Mas qual é o valor do investimento se você tiver, digamos, uma receita líquida anual de R$ 12.000 em sua propriedade após receber aluguéis mensais de R$ 1.000 (ou se você descobrir que poderia ter essa receita líquida se alugasse sua casa)?

Você provavelmente já sabe como chegar a esse número, mas para ver isso com uma expressão matemática, precisamos reorganizar a fórmula anterior:

Valor da propriedade = Receita líquida anual / Taxa de capitalização

Valor da propriedade = R$ 12.000 / 0,1 = R$ 120.000

Isso significa que sua casa vale R$ 120.000.

Como uma mudança no lucro líquido afeta o valor de uma propriedade?

Agora que você tem mais informações sobre a avaliação de propriedades considerando a taxa de capitalização, vamos ver o que acontece se houver uma mudança no mercado imobiliário local.

Como um exemplo simples, vamos imaginar que cada vez mais turistas visitem a área onde sua casa está localizada devido à crescente popularidade do Airbnb. Como resultado da maior demanda, você decide aproveitar essa oportunidade de negócio e aluga seus quartos com um aluguel mais alto por períodos mais curtos. Dessa forma, sua receita líquida total em um ano aumenta de R$ 12.000 para R$ 15.000. O que acontece com o valor de sua propriedade nessa situação?

Valor = R$ 15.000 / 0,1

O preço estimado de sua casa aumenta para R$ 150.000.

O exemplo acima é relativamente simples: quanto maior a demanda, maiores os preços. Mas o que acontece quando há uma mudança na taxa de capitalização? Na seção a seguir, você também poderá se familiarizar com essa situação.

Como uma mudança na taxa de capitalização afeta o valor de uma propriedade: a importância das taxas de juros para a taxa de capitalização

Um dos aspectos externos comuns que podem alterar o ambiente de negócios é uma mudança nas taxas de juros. Nesse sentido, vamos considerar uma situação de aumento das taxas de juros. Nesse caso, outros tipos de investimentos que estão mais diretamente ligados às taxas de juros (por exemplo, títulos corporativos) podem se tornar mais atraentes para os investidores do que a compra de propriedades. Assim, os investidores não estão mais satisfeitos com uma taxa de retorno de 10%, mas exigem, digamos, uma taxa de capitalização de 12% para investimentos imobiliários.

Valor = R$ 12.000 / 0,12 = R$ 100.000

Como você pode ver, na época do aumento das taxas de juros, sua casa se tornou menos valiosa. Por quê? Porque os investidores precisam pagar menos por sua casa para receber uma taxa de retorno mais alta após o mesmo rendimento líquido.

Vamos supor a situação oposta: o que acontece quando as taxas de juros caem? Nesse caso, as taxas de capitalização também caem; portanto, o preço de sua casa aumenta.

Qual é o resultado final? Mesmo que os preços de aluguel não sejam afetados, circunstâncias externas na economia podem influenciar o valor de mercado da propriedade por meio da taxa de capitalização.

Taxas de capitalização no auge imobiliário

Ter uma casa própria é tradicionalmente parte do sonho do trabalhador brasileiro. Como o setor imobiliário ocupa uma fatia considerável do PIB do país, não é de surpreender que uma ampla gama da sociedade tente tirar vantagem quando os preços dos imóveis estão subindo. Nesse momento, políticos, banqueiros, investidores e compradores comuns de casas reforçam mutuamente o mercado imobiliário. O envolvimento coletivo no setor imobiliário tornou-se particularmente forte no Brasil nos cinco anos seguintes ao período pós-crise de 2008. Entre 2008 e 2011 comprar uma casa/apartamento se tornou uma forma atraente de investimento. A maioria de nós conhece ou até mesmo vivenciou o efeito desastroso da crise financeira de 2008, que foi o ponto culminante do longo período de corrida zelosa no mercado imobiliário.

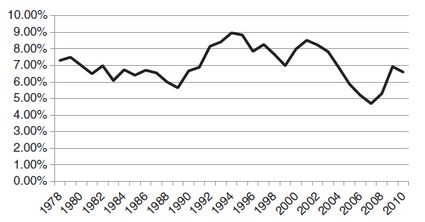

Mas o que aconteceu com a taxa de capitalização durante esse período?

Aparentemente, os formuladores de políticas e os bancos desempenharam um papel crucial no boom imobiliário, fornecendo acesso fácil a empréstimos hipotecários. Por favor, dê uma olhada em nossa calculadora de financiamento imobiliário 🇺🇸 para saber mais. Como resultado das inovações no setor financeiro e das baixas taxas de juros, os empréstimos hipotecários inundaram o mercado imobiliário. O aumento da demanda com créditos fáceis gerou inflação nos preços dos imóveis, e as taxas de capitalização caíram para níveis sem precedentes.

Para compreendermos as consequências das variações nas taxas de capitalização, vamos considerar o exemplo dos Estados Unidos. Em 2002, as taxas de capitalização estavam na faixa de 8,5% a 9%, o que está próximo da média de longo prazo. Entretanto, após vários anos de queda constante, essas taxas atingiram o nível historicamente baixo de 6,5%. A queda acentuada nas taxas de capitalização resultou em uma bolha especulativa no mercado imobiliário.

Como calcular a taxa de capitalização quando você compra uma casa: o que seria uma boa taxa de capitalização?

Usar a taxa de capitalização para estimar o preço do seu imóvel requer informações precisas sobre as taxas de capitalização na área em que você gostaria de comprar a casa. Você pode recorrer a avaliadores, corretores comerciais ou serviços independentes para obter os dados mais precisos. Você também pode encontrar algumas diretrizes na Internet.

Entretanto, se você estiver pensando em comprar uma casa ou um apartamento sem muitas restrições, provavelmente encontrará muitas ofertas no mercado. Se você separar rapidamente as que não valem a pena considerar, poderá economizar muito tempo.

Como ponto de partida, vale a pena saber que as taxas de capitalização históricas estão em torno de 8 a 12%, o que pode servir como uma diretriz útil. Como regra geral, você pode usar uma taxa de 10% como prática de triagem básica e casual, que é muito fácil de calcular sem nenhuma calculadora: basta adicionar um zero à receita líquida potencial.

Essa não é a maneira pela qual você deve basear sua decisão final, embora possa lhe dar uma ideia inicial rápida se vale a pena gastar mais tempo para verificar a oferta em detalhes. Se você vir um apartamento à venda por R$ 500.000 e souber que os aluguéis para esse tipo de apartamento nessa área são de aproximadamente R$ 1.000 por mês, o que equivale a R$ 12.000 em um ano, você já sabe que é melhor deixar passar (o preço de venda deveria estar em torno de R$ 120.000).

Técnicas de avaliação de propriedades

Há três formas convencionais de avaliação de imóveis, e todas elas se baseiam na comparação.

1. Técnicas de comparação de vendas

Nesse caso, a estimativa é baseada no preço de propriedades semelhantes no mercado.

2. Métodos de custo de reposição

Nessa abordagem, a diretriz é a estimativa das despesas para a construção de uma propriedade semelhante, levando em conta as taxas de depreciação e os valores dos terrenos.

3. Técnicas de renda

As avaliações de propriedades por seus fluxos de renda ou rendimentos estão relacionadas a técnicas de renda. O núcleo dessa técnica é a estimativa da capacidade de gerar benefícios econômicos durante a vida útil da propriedade.

Índices de avaliação de propriedades

Há vários índices financeiros que podem apoiar a tomada de decisões quando você está prestes a comprar ou vender uma propriedade. Entre eles, a taxa de capitalização é provavelmente o índice mais popular. No entanto, há outros que também podem dar a você uma orientação prática.

Além da taxa de capitalização, os outros quatro índices essenciais são os seguintes:

-

O retorno sobre o investimento (cash ROI, ou Cash Return on Investiment, em inglês)

O retorno sobre o investimento, geralmente chamado de retorno sobre o dinheiro, é a relação entre o dinheiro restante após o pagamento da dívida e o capital investido. A diferença entre a taxa de capitalização e o ROI é que o ROI é calculado após considerar a quitação da dívida.

Cash ROI = lucro líquido restante após quitar a dívida / caixa investido -

O retorno total sobre o investimento (Total ROI, ou Total Return on Investiment, em inglês)

O retorno total sobre o investimento é parecido com o cash ROI, com uma diferença crucial: ele representa a fração do retorno que não é dinheiro, chamada de redução do principal. Em outras palavras, ele considera a parte principal do pagamento do empréstimo na equação. Portanto, o ROI total é a razão entre o caixa restante após o serviço da dívida mais os pagamentos do principal e o capital investido:

Total ROI = (caixa restante após a quitação da dívida + redução do principal) / caixa investido -

O Índice de Cobertura do Serviço da Dívida (DSCR, em inglês Debt Service Coverage Ratio)

O índice de cobertura do serviço da dívida, também conhecido como índice do serviço da dívida, avalia a relação entre o montante de caixa disponível para o serviço dos pagamentos da dívida, que é o lucro operacional líquido, e o pagamento da dívida exigido.

índice de cobertura do serviço da dívida = receita operacional líquida / pagamento da dívida -

O multiplicador de aluguel bruto (GRM, em inglês Gross Rent Multiplier)

O multiplicador de aluguel bruto, ou GRM, significa a relação entre o preço total de compra de uma propriedade e sua renda bruta programada. Portanto, é a relação entre preço e renda.

GRM = preço de compra / renda bruta programada

Como os índices acima consideram outras dimensões financeiras do investimento imobiliário, eles são substitutos ou complementos úteis para a taxa de capitalização.

Limitações da taxa de capitalização

A aplicação da taxa de capitalização durante a avaliação da propriedade é, sem dúvida, conveniente; no entanto, empregar apenas as taxas de capitalização ou usá-las de forma inadequada pode levar a uma falha grave em sua tomada de decisão. Como mencionado anteriormente, a taxa de capitalização não leva em conta o pagamento da dívida, ao contrário de outros índices relacionados à dívida. Como os financiamentos geralmente financiam a compra de imóveis, um índice de investimento em dinheiro em espécie pode dar a você uma orientação melhor.

Além disso, há casos em que a taxa de capitalização simplesmente não se aplica. Por exemplo, quando o seu objetivo é um investimento imobiliário de curto prazo, a taxa de capitalização não é uma ferramenta adequada a ser usada, uma vez que estes tipos de investimentos não geram renda a partir do aluguel.

Além disso, conforme demonstrado, o ambiente da taxa de juros pode afetar a taxa de capitalização, o que pode ser considerado um fator externo, não impulsionado pelo mercado imobiliário, mas causado pela política monetária do banco central de um país, como, por exemplo, o Federal Reserve nos EUA. Desde a crise financeira de 2008, a taxa de juros norte-americana ficou próxima ao limite zero por vários anos, o que levou outras taxas monetária a permanecerem em uma faixa excepcionalmente baixa também. Consequentemente, as taxas de capitalização caíram, o que induziu ao aumento dos preços dos imóveis, especialmente em Nova York e São Francisco.

O uso correto da taxa de capitalização, com a compreensão de suas vantagens e desvantagens, pode dar a você uma referência rápida para a avaliação de propriedades. Além disso, suponha que você esteja familiarizado com o ambiente da taxa de juros vigente e a direção da política monetária. Nesse caso, você pode determinar com mais segurança qual é uma boa taxa de capitalização a ser aplicada.

FAQs

Qual é uma boa taxa de capitalização para o aluguel de um imóvel?

Uma regra geral diz que uma boa taxa de capitalização está entre 4 e 12%. No entanto, saber qual é o melhor ponto nessa escala para você dependerá do risco com o qual você pode lidar. Quanto maior o risco, maior a recompensa, portanto, uma taxa de capitalização mais alta. Com um risco menor, no entanto, a taxa de capitalização deve ficar mais próxima de 4%.

A taxa de capitalização inclui o financiamento imobiliário?

A taxa de capitalização não inclui o financiamento imobiliário, o que permite que você avalie com precisão o retorno sobre o investimento em uma propriedade, ajudando-o a encontrar o melhor negócio para você. A inclusão do financiamento permitirá que você encontre o rendimento alavancado.

As taxas de capitalização aumentam com as taxas de juros?

Sim, as taxas de capitalização aumentam com as taxas de juros. Essa relação ocorre porque a quantidade de dinheiro que você pode ganhar investindo em títulos do governo aumenta, tornando a diversificação de investimento mais atraente.

O que significa uma taxa de capitalização de 7,5?

Uma taxa de capitalização de 7,5 significa que você pode esperar uma renda bruta anual de 7,5% sobre o valor de sua propriedade ou investimento. Se o valor de sua propriedade for R$ 150.000, essa taxa de 7,5 significará um retorno anual de R$ 11.250.